US-Banken bieten Stabilität und Chancen im neuen Zinsumfeld

Während die Federal Reserve (Fed) ab 2025 vorsichtig auf einen Lockerungskurs einschwenkt, profitieren Institute mit starker Kapitalbasis, effizientem Kostenmanagement und digitaler Stärke. Insbesondere die drei Schwergewichte JPMorgan Chase & Co., Citigroup Inc. und Bank of America Corp. könnten zu den langfristigen Gewinnern zählen. Ihr Fokus auf Technologie, Kapitaldisziplin und Ertragsdiversifikation bietet Chancen in einem Umfeld, das durch geldpolitische Veränderungen, eine wachsende Kreditnachfrage und die anhaltende Konsolidierung im Finanzsektor geprägt ist.

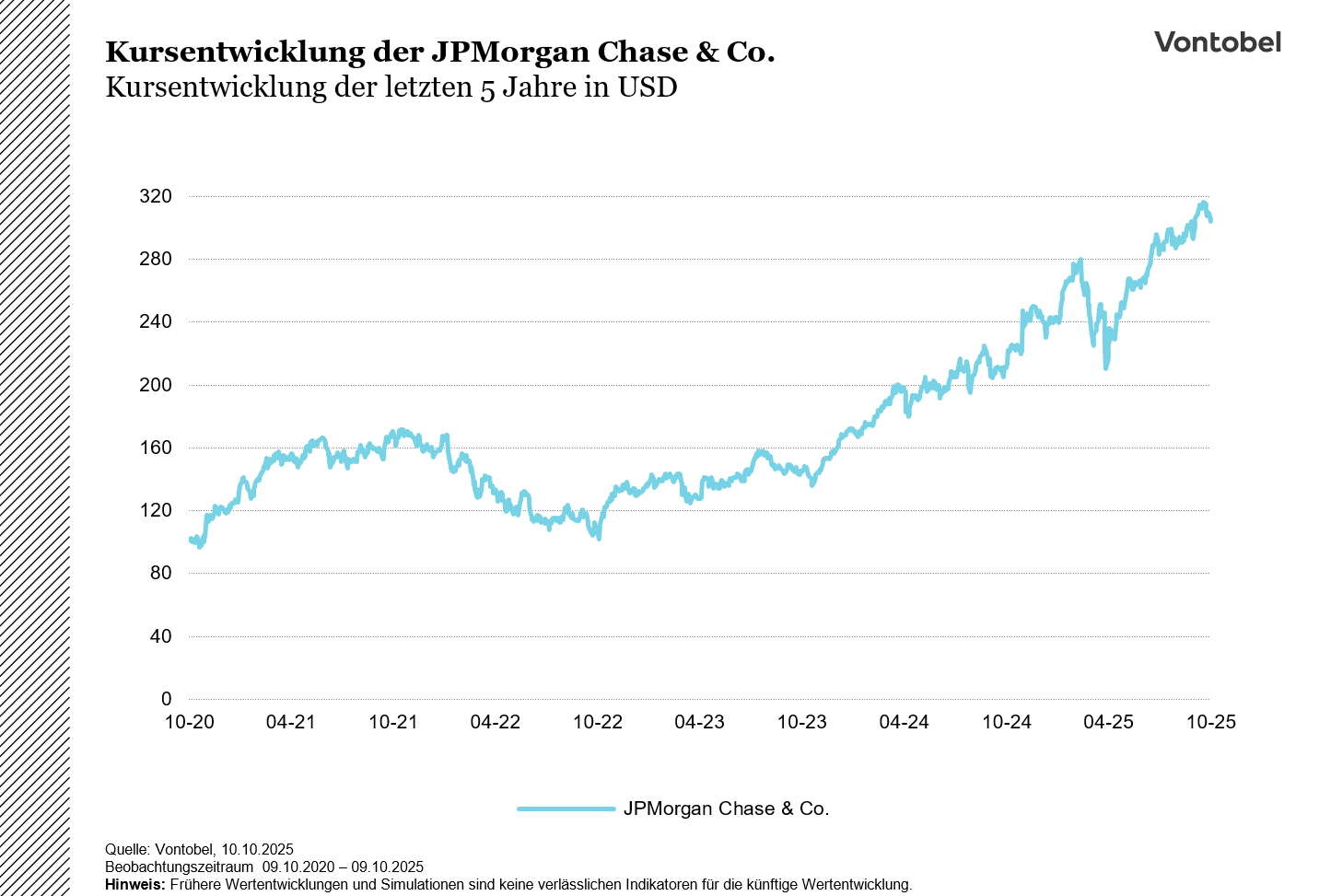

JPMorgan Chase & Co. – Marktführer mit technologischer Stärke

JPMorgan bleibt der dominierende Akteur im globalen Bankensektor, mit einer starken Bilanz, einem diversifizierten Geschäftsmodell und führender Technologiekompetenz. Das Institut profitiert von seiner Position als größter Kreditgeber in den USA sowie sowie von seiner wachsenden Präsenz im Investmentbanking und im Bereich Private Banking. Beispielsweise plant JPMorgan ab dem zweiten Quartal 2026 mit seiner digitalen Privatkundenbank Chase in Deutschland -zunächst nur mit einem Tagesgeldkonto - an den Start zu gehen. Parallel investiert JPMorgan massiv in künstliche Intelligenz und digitale Plattformen, um Effizienz und Kundenerlebnis zu verbessern- ein entscheidender Wettbewerbsvorteil gegenüber kleineren Instituten. Sollte die Fed die Zinsen moderat senken, könnte die Kreditnachfrage weiter anziehen, wovon JPMorgan überproportional profitieren dürfte. (JPMorgan Chase & Co., 30.09.2025 und Handelsblatt, 04.09.2025)

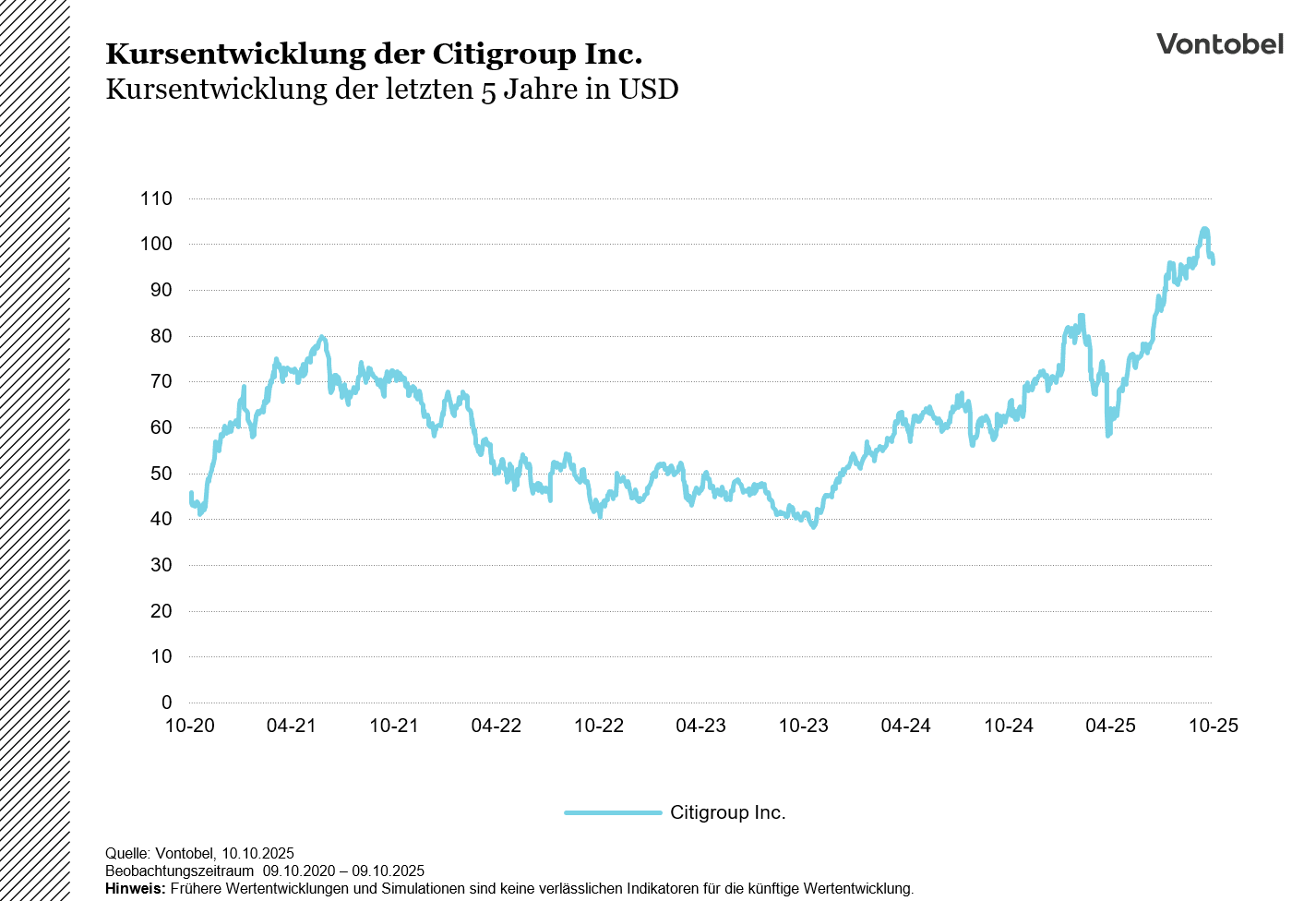

Citigroup: Strategische Fokussierung und globaler Hebel

Citigroup befindet sich in einer Phase intensiver Transformation. Unter CEO Jane Fraser konzentriert sich die Bank zunehmend auf ihr Kerngeschäft im institutionellen Bereich und baut komplexe oder margenschwache Sparten ab. Der Fokus liegt auf globalem Transaction Banking, Devisenhandel und der Finanzierung internationaler Großkunden. Geschäftsfelder, die von einer Belebung des Welthandels und zunehmender Kapitalmobilität profitieren könnten. Durch ihre starke Präsenz in Schwellenländern besitzt Citi einen Hebel auf das globale Wachstum, insbesondere in Asien und Lateinamerika. Die Vereinfachung der Konzernstruktur und Investitionen in digitale Zahlungsinfrastruktur könnten die Rentabilität in den kommenden Jahren deutlich verbessern. (VN EXPRESS, 16. Februar 2025)

Bank of America: Solides Retail-Geschäft trifft technologische Modernisierung

Bank of America (BofA) kombiniert ein starkes Privatkundengeschäft mit einem stabilen Ertragsprofil aus Zinsen, Gebühren und Kapitalmarktaktivitäten. Dank einer breiten Kundendatenbasis kann die Bank präzise auf Konsumtrends reagieren, ein Vorteil, wenn sich die Wirtschaft 2026 wieder beschleunigt. BofA hat in den letzten Jahren gezielt in digitale Angebote investiert, etwa durchihrer KI-basierte Finanzassistenz „Erica“ und fortschrittlichen Mobile-Banking-Lösungen. Diese Digitalisierung erhöht nicht nur die Kundenbindung, sondern reduziert langfristig auch Kosten. Mit ihrer konservativen Kreditvergabepolitik und soliden Kapitalquote ist BofA gut positioniert, um von einer möglichen Erholung im US-Kreditmarkt und einer anziehenden Nachfrage im Mittelstandssegment zu profitieren. (Bank of America Corp., Q2 2025 Earnings Call, 16.07.2025)

Fazit und Multi Aktienanleihe auf JPMorgan Chase & Co., Bank of America Corporation und Citigroup Inc.

Die großen US-Banken zeigen sich robust in einem sich wandelnden Umfeld. Während regulatorische Vorgaben und geopolitische Risiken weiterhin Herausforderungen darstellen, sind die Chancen nicht zu übersehen: Eine mögliche geldpolitische Lockerung, steigende Kreditnachfrage und technologische Fortschritte im Zahlungsverkehr könnten die Erträge stabilisieren und Wachstum ermöglichen.

Für Investoren bieten JPMorgan, Citigroup und Bank of America ein ausgewogenes Exposure zwischen Stabilität, internationalem Wachstum und technologischer. Darüber hinaus könnten verstärkte Fusionen und Übernahmen innerhalb Europas zu einer zusätzlichen Dynamik führen, die auch den großen US-Instituten eine überdurchschnittliche Renditeperspektive eröffnen könnte. (Handelsblatt, 07.05.2025)

Eine interessante Investitionsmöglichkeit können Multi-Aktienanleihen darstellen. Investoren können zum Beispiel in eine Multi-Aktienanleihe mit den Basiswerten JPMorgan Chase & Co., Bank of America Corporation und Citigroup Inc. mit Fälligkeit am 18. September 2026 investieren (WKN: VH6BMU).

Sie bietet einen festen Kupon in Höhe von 7,75 Prozent (p.a). Anleger erhalten keine zusätzlichen Erträge und keine weiteren Rechte wie z.B. Dividenden oder Stimmrechteaus den Basiswerten (Aktien). Die Bewertung der Basiswerte erfolgt am Laufzeitende.

Multi Aktienanleihe mit Barriere (Worst-Of) auf Bank of America Corporation, Citigroup Inc., JPMorgan Chase & Co.

Vontobel Zertifikate

Citigroup-Aktie: Kaufen oder verkaufen?! Neue Citigroup-Analyse vom 03. März liefert die Antwort:

Die neusten Citigroup-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Citigroup-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 03. März erfahren Sie was jetzt zu tun ist.

Citigroup: Kaufen oder verkaufen? Hier weiterlesen...