Europa und die Energiewende – Es braucht mehr Zuckerbrot statt Peitsche

17.07.2023 | 12:44

Was funktioniert besser: Zuckerbrot oder Peitsche? Wenn es um die Energiewende geht, führen politische Entscheidungsträger auf der ganzen Welt ein Experiment in Echtzeit durch.

Am 19. Juli veranstaltet der Europäische Wirtschafts- und Sozialausschuss in Brüssel seine dritte Konferenz zum Thema „Bekämpfung der Energiearmut für einen gerechten Übergang“. Dort wird man sich unter anderem mit der aktuell wichtigsten Maßnahme, dem REPowerEU-Plan, befassen, die starke Preisschwankungen vermeiden soll und eine erschwingliche Energieversorgung und einen gut funktionierenden Energiemarkt erreichen möchte. Michael Rae, Fondsmanager des M&G (Lux) Climate Solutions Fund, meint, dass Europa auf jeden Fall mehr Zuckerbrot braucht, um bei der Energiewende international nicht ins Hintertreffen zu geraten – sei es in Form von radikal vereinfachten Genehmigungsverfahren, stärkeren Subventionen oder einer Kombination aus beidem:

„Auf der einen Seite stehen die USA, die mit dem Inflation Reduction Act von 2022 ein (Steuer-) Subventionspaket für erneuerbare Energien, Wasserstoff, Biokraftstoffe, Kohlenstoffabscheidung, Batteriematerialien, Hardwarekomponenten, Elektrofahrzeuge, Netzausbau und andere wichtige Mineralien eingeführt haben. Die USA verteilen also offensichtlich Zuckerbrot. Europa auf der anderen Seite ist seit langem weltweit führend bei der Formulierung von Rahmenbedingungen, koppelt diese nun aber auf ungeschickte Weise mit Übergewinnsteuern und einer Reform des Strommarktes. Kern des europäischen Konzepts ist seit jeher ein System der Emissionsbegrenzung und des Emissionshandels, das an einen CO2-Preis für die Verursacher gebunden ist – und dieser steigt per Definition immer weiter. Anders ausgedrückt: Europa schwingt die Peitsche.

Sowohl in den USA, Europa als auch China, den drei aktivsten Weltregionen in Bezug auf die Energiewende, werden die Kapazitäten für erneuerbare Energien in den kommenden Jahren weiter ausgebaut. Auf den zweiten Blick offenbaren sich allerdings unterschiedliche Entwicklungen. So zeigt eine Datenreihe von Bloomberg New Energy Finance, wie sich Erwartungen für das Aktivitätsniveau im Laufe der Zeit verändern. Auf diese Weise können wir beobachten, wie sich die Genehmigungen von Projekten, die Lieferketten, die Kosteninflation und die Risikobereitschaft der Unternehmen in der Realität darstellen – im Vergleich zu dem, was nach den theoretischen Prognosen passieren sollte.

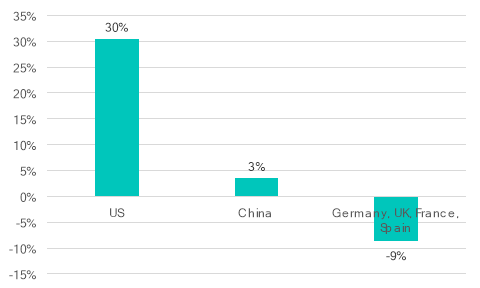

Für 2024 hat Bloomberg New Energy Finance die Prognosen für die Umsetzung von Onshore-Windkraftanlagen in Deutschland, Frankreich, Spanien und dem Vereinigten Königreich zusammen um insgesamt fast 10 % nach unten korrigiert (siehe Grafik). Für die USA wurden die gleichen Prognosen dagegen um beachtliche 30 % nach oben korrigiert. In China fiel die Anhebung bescheidener aus.

Wir beobachten weltweit mehr als 200 Unternehmen, die wir als bedeutende Anbieter von Klimalösungen betrachten. Für diese Gruppe haben wir für 2024 ein durchschnittliches Kurs-Gewinn-Verhältnis (KGV) von 21 für US-Unternehmen und 17 für europäische Unternehmen berechnet. Dies ist zugegebenermaßen eine niedrigere Prämie als für die breiteren regionalen Aktienmärkte – der Stoxx 600 etwa wird mit dem 13-fachen der zukünftigen Gewinne gehandelt, der S&P500 mit dem 20,6-fachen. Zu bedenken ist jedoch, dass Unternehmen im Bereich „Clean Technology“ grundsätzlich denselben strukturellen Wachstumsfaktoren ausgesetzt sein sollten, was wiederum einen regionalen Abschlag weniger rechtfertigt. Der Markt insgesamt scheint also eher bereit zu sein, für das Wachstum von US-Unternehmen zu zahlen, als für das von europäischen Unternehmen. Es überrascht vielleicht nicht, dass sich die Aktienkurse im Bereich der sauberen Technologien in den USA auch in der Vergangenheit besser entwickelt haben. Über drei Jahre liegt der Medianwert der US-Aktien in unserem Anlageuniversum bei +14,6 %, im Vergleich zu +9,8 % in Europa.

Möglich, dass Europa mit dem Net Zero Industry Act, der derzeit verhandelt wird, das Gleichgewicht zwischen den Blöcken wiederherstellen kann. Dieser Vorschlag ist weitreichend und zielt darauf ab, Vorschriften zu vereinfachen, die Herstellung von Netto-Null-Technologien zu steigern und Wettbewerbsfähigkeit und Widerstandsfähigkeit der Netto-Null-Branchen zu verbessern. Alles lobenswerte Ziele, aber die erste Reaktion der Industrie auf den Umfang und den Ehrgeiz des Gesetzes war nicht übermäßig begeistert. Wenn man sich am Erfolg der USA orientiert, sind Tempo, Vereinfachungen und die Beibehaltung vieler Steuererleichterungen für zehn Jahre der Schlüssel zum Aufbau eines attraktiven Investitionsumfelds.“

Aktienkurse und Bewertungen zum 13/07/2023

Veränderung der für 2024 erwarteten Onshore-Windkraftanlagen, im Vergleich zum letzten Jahr