HeidelbergCement kurz vor Werksschließungen! Jetzt alles verkaufen?

29.09.2022 | 08:21

Ob Stahl, Zement, Glas oder Chemie: Kann es für diese Branchen kurz- und mittelfristig überhaupt noch ein Geschäftsmodell in Deutschland geben?

Immer mehr Experten und Insider bezweifeln das. Wer abwandert, ist weg und kommt auch nicht mehr zurück. Schließlich ist ein Glaswerk kein Restaurant. So etwas kann man nicht schnell schließen und dann wieder öffnen. Und klar ist auch: Bei den aktuellen Energiepreisen ist die deutsche Wirtschaft nicht wettbewerbsfähig.

Und jetzt warnt auch noch der Baustoffkonzern HeidelbergCement (WKN: 604700), dass womöglich Werke in Deutschland geschlossen werden müssten. Wenn der Strompreis nicht dauerhaft falle, müsse das Unternehmen Fabriken komplett vom Netz nehmen. Darauf habe man sich schon vorbereitet, sagt CEO Dominik von Achten. Zwar hat HeidelbergCement viel Strom langfristig eingekauft, einen Rest allerdings muss sich der Konzern kurzfristig am Spotmarkt besorgen.

Lange war ich überzeugt vom Turnaround

HeidelbergCement hat schon seit geraumer Zeit Probleme. Doch vor dem Ukraine-Krieg und der Energiekrise war ich guter Dinge, dass HeidelbergCement seine Vormachtstellung ausbauen kann, wenn der Umbau gelingt. Schließlich hat man schon viel Geld reingesteckt.

Und an Beton und Zement führt einfach kein Weg vorbei, insbesondere wenn die Urbanisierung so richtig in Fahrt kommt. Mich überzeugten die Position als Weltmarktführer, die global verteilten Umsätze, die sehr soliden fundamentalen Daten und die Investments in den technologischen Fortschritt.

Diese Krise ist tiefer als Corona

Ja, auch die Finanzkrise ab 2008 und Corona ab 2020 waren schlimm. Aber jetzt steht einfach das gesamte Geschäftsmodell in Deutschland auf dem Spiel.

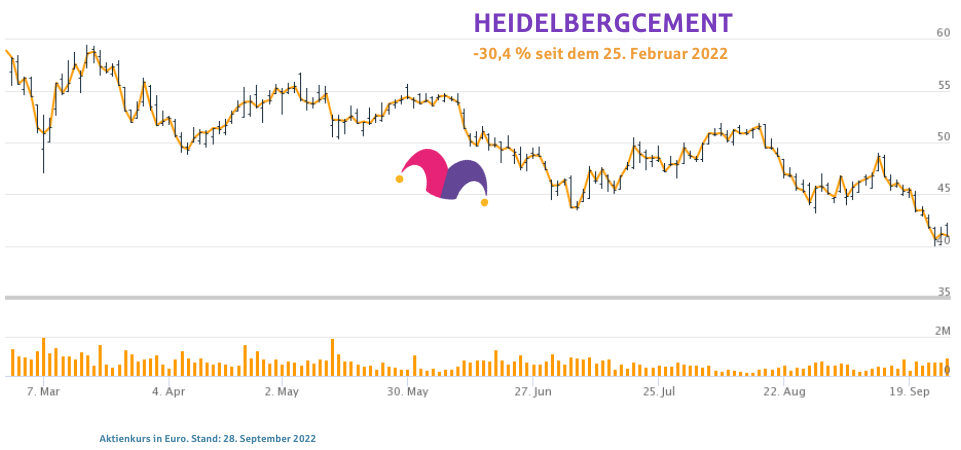

An der Börse ging es zwar schon bergab, aber die ganz große Krise ist noch nicht eingepreist. Seit dem 25. Februar verlor die HeidelbergCement-Aktie mehr als 30 %. Heute kostet sie nur noch glatte 41,00 Euro (Stand aller Daten: 28. September 2022). Seit ihrem Hoch im Mai 2007 verlor sie also mehr als 65 % – ein Desaster für jeden, der dachte, mit der HeidelbergCement-Aktie zumindest langfristig gut dazustehen.

Quelle: TIKR.com

HeidelbergCement wird lange auf den Turnaround warten müssen

Dominik von Achten sitzt seit Februar 2020 auf dem Chefsessel. Ich bin sehr gespannt, wohin er den Baustoffriesen lenken wird. Das Wachstum der letzten Jahre wurde vor allem durch Akquisitionen kleinerer Unternehmen aus dem Branchenumfeld ermöglicht. Auch diese Option scheidet jetzt natürlich aus. HeidelbergCement hat fundamentale Probleme.

Einziger Hoffnungsschimmer: Das Management weiß ziemlich gut Bescheid, wo es neue Chancen geben kann. Schon in der Vergangenheit zog sich der Konzern aus solchen Märkten zurück, die nicht die erwarteten Ziele erreichen konnten.

HeidelbergCement hat eine aufgeräumte Bilanz

Auch das spendet Trost. Mittlerweile ist das Verhältnis von Schulden zum Betriebsergebnis bereits so niedrig, dass ein wachsender Teil des Free Cashflows in die Taschen der Aktionäre fließen kann. Ein Aktienrückkaufprogramm in Höhe von 1 Mrd. Euro wurde bereits aufgelegt. Und auch die Dividende sprang nach Corona wieder deutlich nach oben.

Oder wird doch nicht alles so heiß gegessen?

Wir Fools tun gut daran, grundlegend optimistisch zu bleiben. Sonst verlieren wir unser Gespür für Chancen. Auch zu Corona stand die ganze Welt still und niemand wusste, wie es weitergeht. Man denkt immer, aktuell sei es die schlimmste Zeit.

Und womöglich ist es sogar ein gutes Zeichen, dass jetzt die Panik steigt. Es wäre nicht das erste Mal, dass Mr. Market im Zuge politischer Entwicklungen die Nerven verliert. Und genau dann entstehen Investment-Chancen. Ich denke aber, HeidelbergCement gehört nicht dazu.

Der Artikel HeidelbergCement kurz vor Werksschließungen! Jetzt alles verkaufen? ist zuerst erschienen auf The Motley Fool Deutschland.

Unsere Top-Aktie für das Jahr 2022

Es gibt ein Unternehmen, dessen Name zurzeit bei den Analysten von The Motley Fool sehr, sehr häufig fällt. Es ist für uns DIE Top-Investition für das Jahr 2022.

Du könntest ebenfalls davon profitieren. Dafür muss man zunächst alles über dieses einzigartige Unternehmen wissen. Deshalb haben wir jetzt einen kostenlosen Spezialreport zusammengestellt, der dieses Unternehmen detailliert vorstellt.

Henning Lindhoff besitzt keine der erwähnten Aktien. The Motley Fool besitzt keine der erwähnten Aktien.

Motley Fool Deutschland 2022